Konjunkturprogramm weckt Risikobereitschaft

Investment Communications Team, Investment Strategy Team, Wealth Management

Überblick:

Globale Aktien stiegen im September um 2,3 % (in USD), während globale Staatsanleihen 1,1 % erzielten (in USD, abgesichert). Wichtige Themen waren:

- Globale Aktien steigen auf Allzeithochs, da China neue Konjunkturmassnahmen ankündigt;

- Die US-Notenbank beginnt ihren Lockerungszyklus mit einer stärker als erwarteten Zinssenkung;

- Der Konflikt im Nahen Osten eskaliert trotz zunehmender Forderungen nach einer Beendigung der Feindseligkeiten.

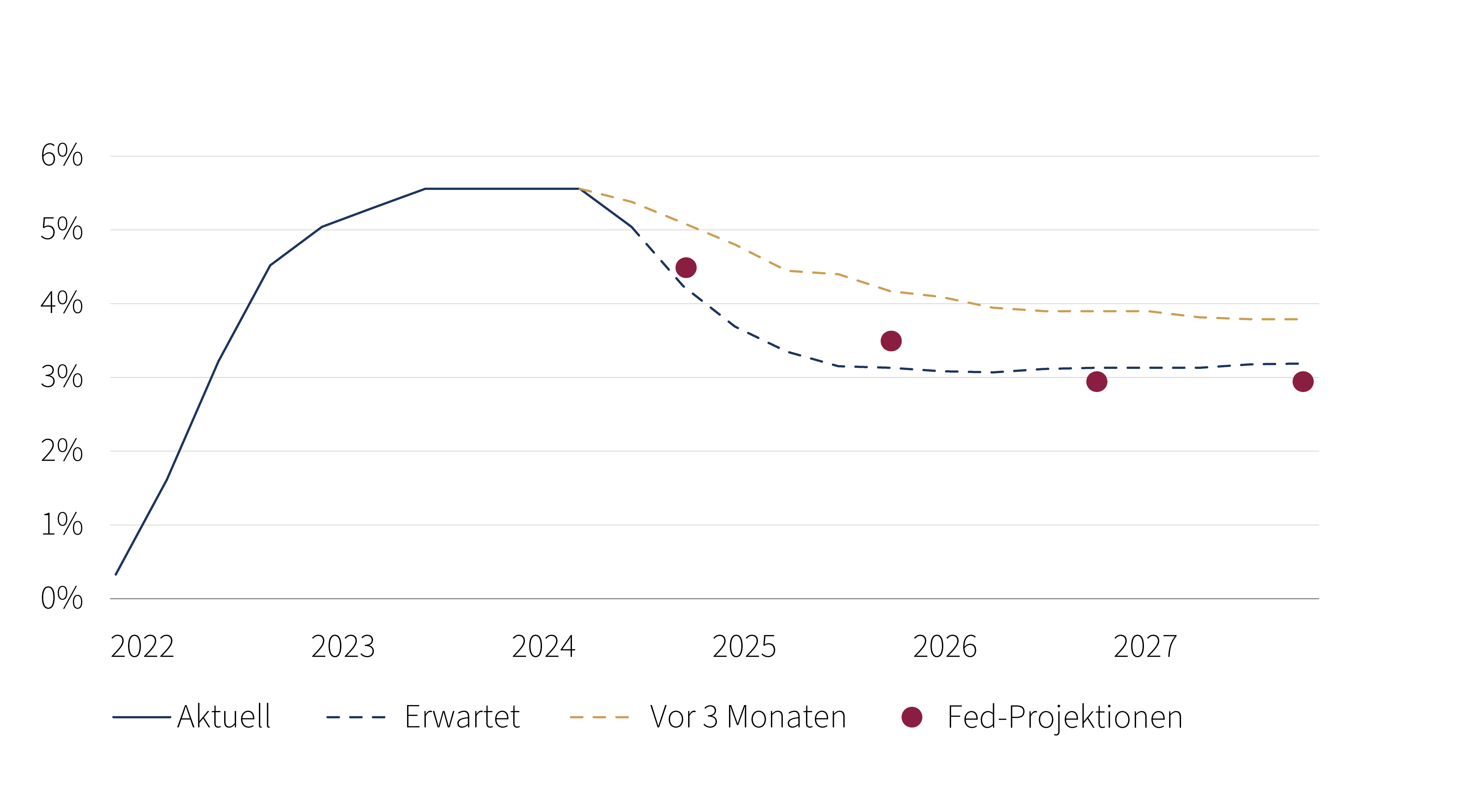

Entwicklung des US-Zinsniveaus

Tatsächlicher (in fett) und vom Markt erwarteter (gepunkteter) Zinssatz

Quelle: Rothschild & Co, Bloomberg.

Märkte: Erneutes Interesse an China

Globale Aktien stiegen erneut auf frische Höchststände, da die wichtigsten Zentralbanken ihre Leitzinsen weiter senkten. Die Aktien von US-Grossunternehmen gewannen nach schwachen Renditen im Juli und August wieder an Schwung. Der chinesische Aktienmarkt legte (in US-Dollar gerechnet) um fast ein Viertel zu, nachdem die Behörden gegen Ende September weitere monetäre und fiskalische Unterstützung zusagten. Im Anleihenmarkt sanken die Renditen 10-jähriger US-Staatsanleihen erneut und erreichten vorübergehend ein Jahrestief von 3,6 %. Die US-Zinskurve kehrte sich um, da die Renditen kurzfristiger Staatsanleihen stärker zurückgingen als die längerfristiger Anleihen. An den Devisenmärkten werteten die wichtigsten Währungen weiterhin gegenüber dem US-Dollar auf. Auch Rohstoffe verzeichneten eine breite Stärke – Gold erreichte in US-Dollar ein weiteres neues Hoch –, während Brent-Rohöl kurzfristig unter die Marke von 70 US-Dollar fiel.

Wirtschaft: Widerstandsfähigkeit und Disinflation

Die harten Konjunkturdaten aus den USA blieben positiv, da sowohl die Einzelhandelsumsätze als auch die Industrieproduktion im August zulegten. Der Arbeitsmarkt zeigte hingegen eine gemischte Entwicklung: Das Beschäftigungswachstum blieb erneut hinter den Erwartungen zurück, obwohl die Arbeitslosenquote auf 4,2 % sank und die Erstanträge auf Arbeitslosenunterstützung den niedrigsten Stand seit vier Monaten erreichten. Insgesamt lag die US-Produktion im dritten Quartal weiterhin über dem Trend. Die Gesamtinflationsrate in den USA sank im August auf 2,5 % (im Jahresvergleich) und erreichte damit den niedrigsten Wert seit Anfang 2021. Die Kerninflation blieb mit 3,2 % stabil, was hauptsächlich auf die hartnäckigen Preissteigerungen im Dienstleistungssektor zurückzuführen ist. Die Wirtschaftsdaten der Eurozone waren allgemein gedämpfter. Der Composite PMI, eine zeitnahe Unternehmensumfrage, ging im September zum ersten Mal seit Jahresbeginn zurück. Im Vereinigten Königreich setzte sich das Wirtschaftswachstum fort, doch die Inflation blieb dort höher: Die Gesamtinflation stagnierte bei 2,2 %, während die Kerninflation auf 3,6 % anstieg. Auf dem europäischen Festland blieb die Inflation moderat: Die Gesamtinflation in der Eurozone fiel unter 2 %, während sie in der Schweiz näher bei 1 % lag.

Wirtschaftliche und staatliche Politik: Die Fed startet mit grossen Schritten; Nahostkonflikt verschärft sich

Die US-Notenbank (Fed) senkte ihren Leitzins stärker als erwartet um 0,5 Prozentpunkte auf eine Spanne von 4,75–5,00 % und kündigte weitere Lockerungen an. Dennoch preisten die Geldmärkte kurzfristig eine noch dovishere Ausrichtung der US-Zinssenkungen ein. In Europa senkten sowohl die Europäische Zentralbank als auch die Schweizerische Nationalbank ihre Leitzinsen um jeweils 0,25 Prozentpunkte auf 3,50 % bzw. 1,00 %. Die Bank of England beliess ihren Leitzins unverändert bei 5,00 %. Geopolitisch weiteten sich die Spannungen im Nahen Osten auf den Libanon aus, obwohl westliche Nationen zu einem Waffenstillstand aufriefen. Unterdessen drohte Putin weiterhin mit einer Eskalation, insbesondere falls die Ukraine Langstreckenraketen gegen den Aggressor einsetzen sollte. In den USA stand die Innenpolitik weiterhin im Fokus, wurde jedoch durch ein erneutes Attentat auf Donald Trump überschattet. In der ersten Präsidentschaftsdebatte schien Kamala Harris ihren Gegner zu übertreffen, obwohl die Umfrageergebnisse zur Wahlbeteiligung innerhalb der Fehlermarge blieben. Zudem verabschiedete der Kongress ein vorläufiges Haushaltsgesetz, um einen möglichen Regierungsstillstand zu verhindern. Michel Barnier, der ehemalige EU-Brexit-Chefunterhändler, wurde zum neuen Premierminister Frankreichs ernannt, während Shigeru Ishiba die Führung der regierenden Liberaldemokratischen Partei Japans übernahm und für Ende Oktober Neuwahlen ansetzte.

Wertentwicklung (Stand 30.09.2024 in lokaler Währung)

| Aktien (MSCI-Indizes $) | Monat | Jahr | |

|---|---|---|---|

| Global | 2,3 % | 18,7 % | |

| USA | 2,1 % | 21,3% | |

| Kontinentaleuropa ex Schweiz | 0,8% | 12,4 % | |

| Vereinigtes Königreich | 0,3 % | 15,4 % | |

| Schweiz | -1,2 % | 10,4 % | |

| Japan | -0,6 % | 12,4 % | |

| Pazifischer Raum (ohne Japan) | 7,4 % | 15,1% | |

| Schwellenländer Asien | 8,0 % | 21,6 % | |

| Schwellenländer (ohne Asien) | 1,5 % | 0,4 % | |

| Anleihen | Rendite | Monat | Jahr |

|---|---|---|---|

| Globale Staatsanleihen (hdg. $) | 2,85 % | 1,1 % | 3,8 % |

| IG global (hdg $) | 4,33 % | 1,6 % | 5,3 % |

| HY global (hdg. $) | 7,29 % | 1,8 % | 9,5 % |

| US 10 Jahre | 3,78 % | 1,3 % | 4,1 % |

| DE 10 Jahre | 2,12 % | 1,5% | 1,3 % |

| VK 10 Jahre | 4,00 % | 0,3 % | -0,1 % |

| CH 10 Jahre | 0,41 % | 0,6 % | 3,0 % |

| Währungen (handelsgewichtet) | Monat | Jahr |

|---|---|---|

| US-Dollar | -1,0 % | 1,8 % |

| Euro | 0,0 % | 1,4 % |

| Britisches Pfund | 1,2 % | 5,4 % |

| Schweizer Franken | -0,2 % | -0,7 % |

Anmerkung: "Währungen" sind die handelsgewichteten nominalen effektiven Wechselkurse von JP Morgan

| Rohstoffe ($) | Kurs | Monat | Jahr |

|---|---|---|---|

| Gold | 2635 | 5,2 % | 27,7% |

| Brent-Rohöl | 72 | -8,9 % | -6,8 % |

| Erdgas (€) | 39 | -2,0 % | 20,7 % |

Quelle: Bloomberg, Rothschild & Co.